Jaký je váš dotaz?

Časté dotazy k našim benefitům a produktům Pluxee pro naše partnery, zaměstnance a zaměstnavatele.

Kde mohu uplatnit Pluxee benefity?

Přehled partnerů, kde můžete využít Pluxee benefity, naleznete v Katalogu provozoven na vyhledavac.pluxee.cz nebo v mobilní aplikaci Pluxee účet, která je dostupná pro všechna zařízení se systémy Android a iOS.

Naši partnerskou síť si můžete prohlédnout také po přihlášení do svého Pluxee účtu v záložce „Kde nakupovat“. Výhodou je automatické přednastavení produktů ve filtru „Poukázka nebo karta“, které máte k dispozici. Stačí si už jen upravit filtr Lokalita a typ provozovny podle vašich preferencí.

Při hledání partnerů v mobilní aplikaci nebo na vyhledavac.pluxee.cz bez přihlášení do Pluxee účtu nebudou jednotlivé benefity automaticky přednastaveny.

Jak blokovat kartu?

Kde mohu blokovat kartu?

Pokud jste ztratili svou kartu Pluxee a máte obavy z možného zneužití, můžete ji sami zablokovat online prostřednictvím vašeho Pluxee Účtu nebo přímo v naší mobilní aplikaci. Alternativně můžete požádat o blokaci karty prostřednictvím HR oddělení vašeho zaměstnavatele, nebo se obraťte na naši infolinku. V případě infolinky je ovšem nezbytné mít připravený svůj bezpečnostní kód.

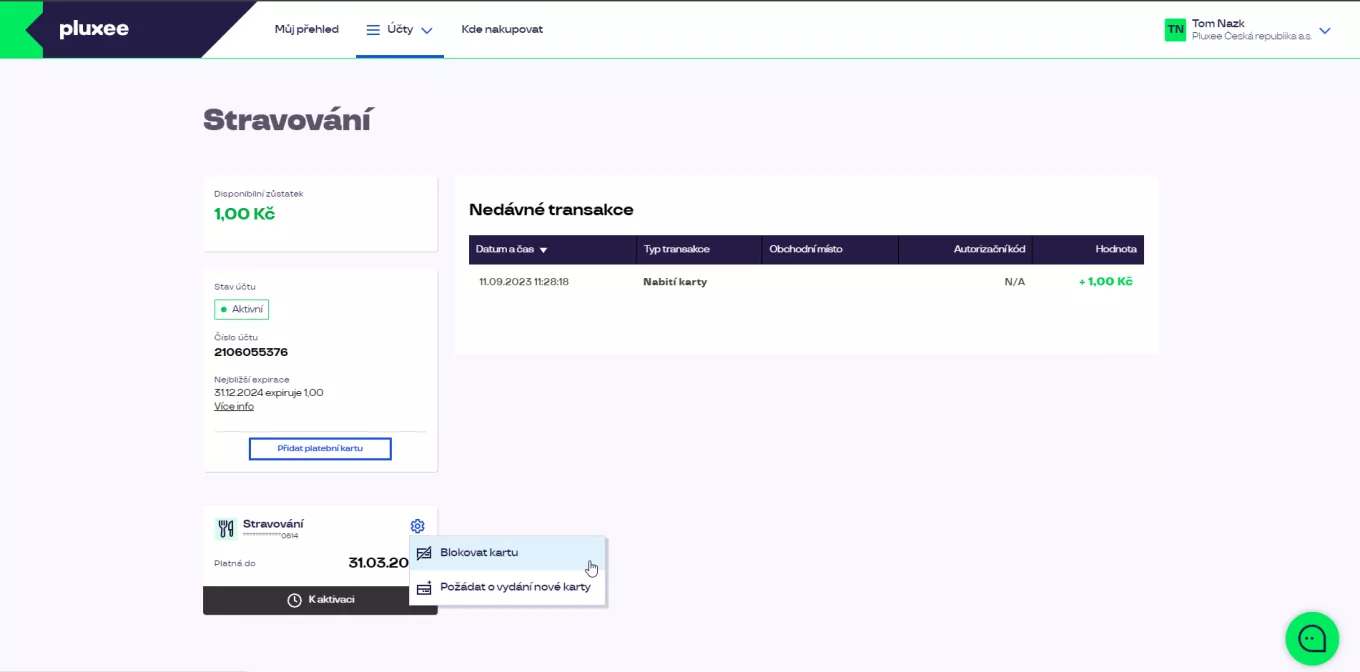

Jak zablokovat kartu v Pluxee Účtu?

- Přihlaste se do svého účtu Pluxee na ucet.pluxee.cz.

- Vyberte typ účtu, ke kterému je karta přiřazena - "Stravování" pro kartu Gastro nebo "Volný čas" pro kartu Flexi.

-

V účtu "Stravování" klikněte na ikonu ozubeného kola v pravém horním rohu a vyberte možnost „Blokovat kartu“. Poté potvrďte svou volbu.

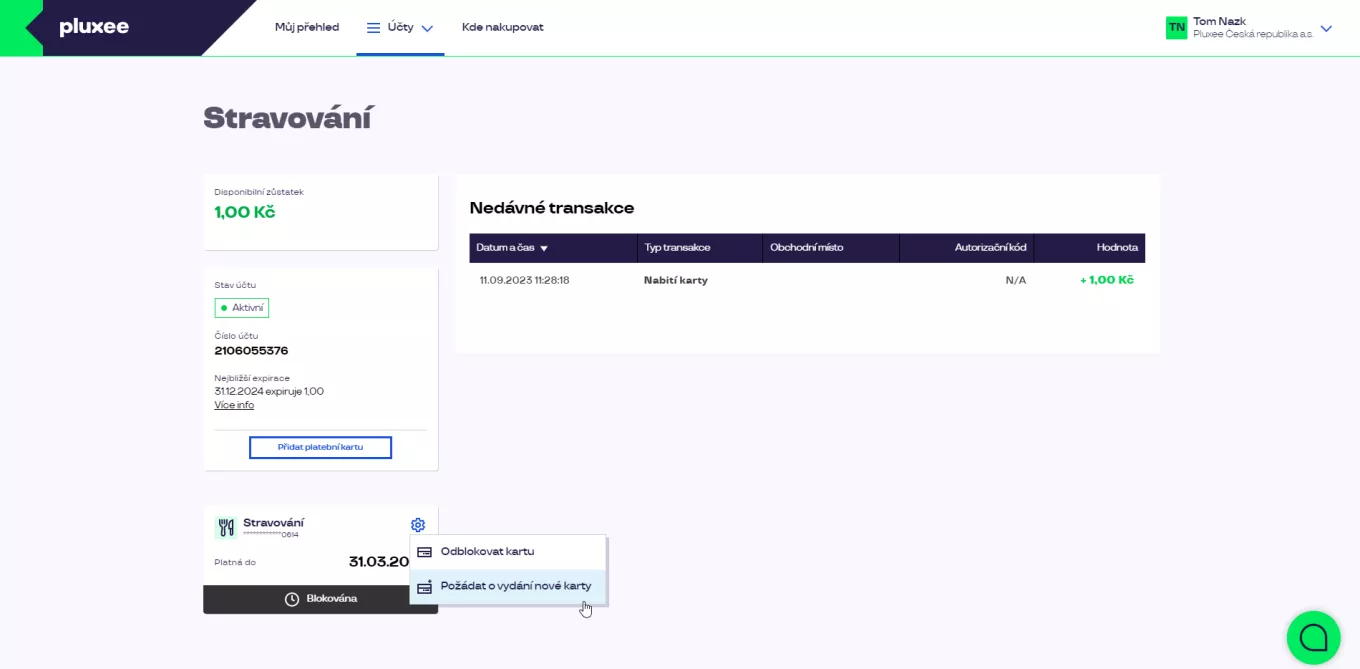

Lze kartu následně odblokovat?

Ano, pokud jste svou kartu zablokovali, existuje možnost ji později znovu odblokovat. Postup odblokování se liší podle způsobu blokace.

- Samostatná blokace uživatelem přes účet Pluxee nebo aplikaci: Uživatel může kartu opět odblokovat sám. Postup je podobný jako při blokaci. Po přihlášení vyberte typ účtu, ke kterému je karta přiřazena - "Stravování" pro kartu Gastro nebo "Volný čas" pro kartu Flexi. Poté v účtu klikněte na ikonu ozubeného kola v pravém horním rohu a vyberte možnost „Odblokovat kartu“.

- Blokace ze strany zaměstnavatele: Zaměstnanec nemůže samostatně odblokovat kartu, pokud byla zablokována na základě rozhodnutí zaměstnavatele. V takovém případě může kartu odblokovat pouze zaměstnavatel.

- Blokace provedená prostřednictvím zákaznické linky: Zákaznická linka může provést blokaci karty za uživatele pouze po ověření bezpečnostního kódu. Pokud je uživatel registrován do účtu Pluxee, umožní mu zákaznická linka kartu odblokovat sám prostřednictvím účtu. Pokud však uživatel není registrován, provede zákaznická linka blokaci za zaměstnavatele a odblokování může provést opět pouze zaměstnavatel.

Jak objednat náhradní kartu?

Pokud potřebujete objednat náhradní kartu, můžete o ni zažádat buď přes HR oddělení svého zaměstnavatele, nebo přímo prostřednictvím Pluxee Účtu. To lze udělat jak na webu ucet.pluxee.cz, tak také prostřednictvím mobilní aplikace Pluxee Účet.

- Jak objednat náhradní kartu v Pluxee Účtu?

- Přihlaste se do svého Pluxee Účtu na našem webovém rozhraní.

- Vyberte typ účtu, ke kterému je karta přiřazena – „Stravování“ pro kartu Gastro nebo „Volný čas“ pro kartu Flexi.

- V účtu „Stravování“ nebo „Volný čas“ klikněte na ikonu ozubeného kola v pravém horním rohu a vyberte možnost „Požádat o vydání nové karty“. Poté potvrďte svou volbu.

- Jak objednat náhradní kartu přes mobilní aplikaci Pluxee Účet?

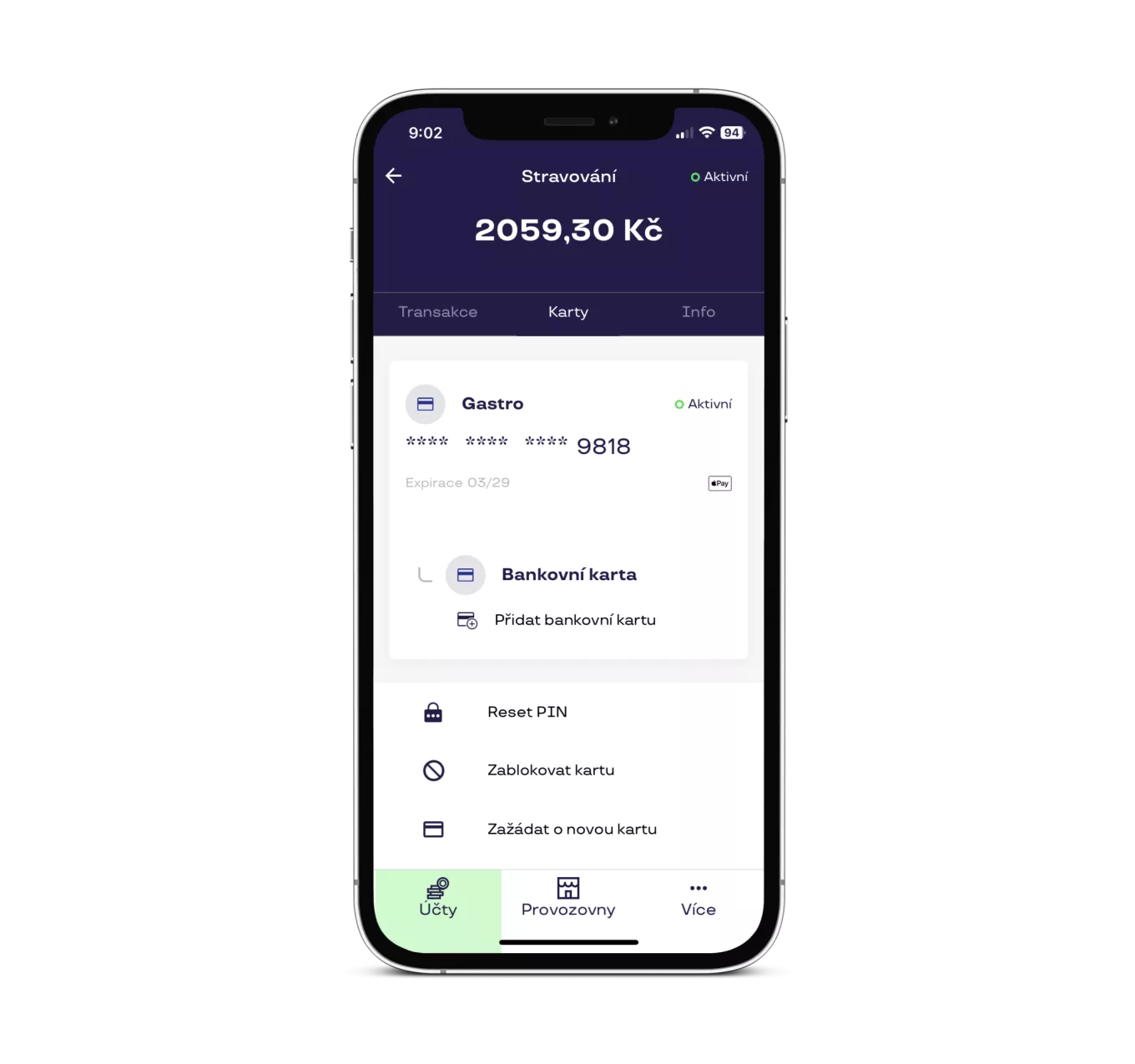

- Nejprve vyberte typ účtu „Stravování“ nebo „Volný čas“ a poté v záložkách „Karty“ klikněte na tlačítko „Zažádat o novou kartu“ a svou volbu potvrďte.

Pokud máte kartu Multibenefit, stačí zažádat pouze jedním z účtů - Stravování nebo Volný čas.

Co je to Qerko?

Qerko je mobilní aplikace, která umožňuje rychlé, bezpečné a bezproblémové placení útraty v restauracích bez nutnosti čekání na obsluhu. Připojením vaší platební karty k aplikaci Qerko, nebo využitím platební metody Gastro, můžete platit za vaše objednané jídlo a nápoje jednoduše skenováním QR kódu, který najdete na stole v restauraci.

Jak to funguje?

- Při odchodu z restaurace naskenujte QR kód, který je umístěn na vašem stole.

- Vyberte položky ze své objednávky a nastavte spropitné.

- Proveďte platbu a můžete odejít. Obsluhu o vaší platbě informujeme automaticky.

Jak se zaregistrovat?

- Stažení aplikace Qerko do svého mobilního zařízení z Google Play, App Store nebo AppGallery.

- Vytvoření osobního profilu a zvolení platební metody Gastro.

- Registrování čísla karty a potvrzení pomocí bezpečnostního kódu, který obdržíte v bezpečnostní SMS zprávě. Upozorňujeme, že pro tento krok je nutné mít ve svém Pluxee Osobním účtu nastavené telefonní číslo pro bezpečnostní SMS!

Kde Qerko využiji?

Aktuálně je možnost placení skrze Qerko dostupná v téměř 300 restauracích v naší partnerské síti Pluxee, a průběžně přibývají další. Podniky, kde lze platit touto metodou, najdete v našem Katalogu provozoven, kde pomocí filtru Platební metoda vyberete možnost Qerko.

Co dalšího umí Qerko?

- Bezpečné placení bez zadávání PINu.

- Možnost sbírat odměny za užívání aplikace, které můžete později uplatnit při platbě v daném podniku.

- Eliminace používání papírových účtenek, čímž šetříme životní prostředí. Elektronickou kopii účtenky vám ihned po platbě zašleme e-mailem.

Jak se přihlásit do Pluxee Účtu?

Ještě jste se neregistrovali do účtu Pluxee Connect a stále používáte své původní přihlašovací údaje (dříve přihlašovací údaje do Sodexo Osobního účtu)?

Pro přihlášení původními přihlašovacími údaji na webu ucet.pluxee.cz nejprve přejděte na záložku „Pluxee Účet“. Poté zadejte své uživatelské jméno a heslo a klikněte na tlačítko „Přihlásit“.

Je důležité poznamenat, že se svými původními údaji pro Pluxee Účet (dříve Sodexo Osobní účet) můžete také přihlásit do mobilní aplikace Pluxee Účet pro mobilní telefony s operačním systémem iOS. Pro telefony s operačním systémem Android je však vyžadováno přihlášení přes účet Pluxee Connect.

Doporučujeme proto převést stávající Pluxee Účet do Pluxee Connect a používat nový způsob přihlášení. Brzy bude přihlášení přes Pluxee Connect jedinou možností.

Co si mohu s kartou Multibenefit dopřát?

S kartou Multibenefit můžete nejen platit v restauracích nebo za nákup potravin, ale také využít službu Pluxee rozvoz na portálu rozvoz.pluxee.cz a objednat si jídlo s dopravou přímo k vám domů.

Díky volnočasovým benefitům navíc máte možnost vybírat z tisíců služeb a zboží v oblasti sportu, kultury, vzdělávání, zdraví nebo cestování. Online nakupovat můžete například přes portál cestuj.pluxee.cz.

Kde zjistím zůstatek své benefitní karty?

Zůstatek můžete ověřit ve svém Pluxee Účtu nebo v mobilní aplikaci Pluxee Účet. V případě potíží je k dispozici hlasový automat na čísle 233 113 435. Je důležité poznamenat, že prostřednictvím hlasového automatu lze zjistit pouze zůstatek stravenkového účtu.

Návod k registraci do Pluxee Účtu naleznete v přiloženém letáčku s novou kartou. Mobilní aplikace Pluxee Účet je dostupná pro zařízení s operačním systémem Android i iOS.

Jak nastavit kartu Multibenefit (s doručením na adresu zaměstnavatele) pro první platbu?

Pokud vám kartu předal zaměstnavatel, je připravena k první platbě a potvrzení převzetí karty není nutné.

Karta Multibenefit může obsahovat, podle volby zaměstnavatele, jednu nebo obě benefitní karty: Kartu Gastro pro stravování a kartu Flexi pro volnočasové aktivity.

Při první platbě kartou Gastro i Flexi se ujistěte, že se jedná o kontaktní transakci, což znamená, že kartu fyzicky vložíte do terminálu. Během první transakce budete vyzváni k zadání vlastního čtyřmístného PIN kódu karty. PIN si volíte pro každou kartu zvlášť, ať už stejný nebo odlišný. Volba PIN kódu je zcela na vás.

Jak postupovat při zobrazení chyby 500 při přihlašování do Pluxee účtu?

Pokud se vám po zadání přihlašovacích údajů do Pluxee Connect při přihlašování do Pluxee účtu na adrese https://ucet.pluxee.cz/ zobrazí chyba 500, doporučujeme vyzkoušet následující kroky:

1. Přihlaste se pomocí nového anonymního okna prohlížeče. Tuto možnost obvykle najdete v pravém horním rohu prohlížeče pod třemi tečkami (více).

2. Vyzkoušejte jiný internetový prohlížeč.

3. Promažte historii prohlížeče. Historii najdete pod třemi tečkami (více) v pravém horním rohu prohlížeče nebo ji otevřete klávesovou zkratkou CTRL+H. Klikněte na "Vymazat údaje o prohlížení" a zaškrtněte pouze "Soubory cookies a jiná data webů" a "Obrázky a soubory v mezipaměti" za časové období "od počátku věků".

Kde mohu zkontrolovat historii svých transakcí?

Existuje několik způsobů, jak si můžete zobrazit historii transakcí:

- Webová aplikace na ucet.pluxee.cz: Pro detaily transakcí se přihlaste na svůj účet na webu ucet.pluxee.cz a najděte je v sekci "Volný čas" a/nebo "Stravování".

- Mobilní aplikace Pluxee účet: Přihlaste se pomocí přihlašovacích údajů do Pluxee Connect nebo Pluxee účtu a najděte historii transakcí přímo v aplikaci.

- Kontaktováním zákaznické linky: Pro získání informací o transakcích můžete také kontaktovat naši zákaznickou linku. Operátor bude pro ověření vyžadovat bezpečnostní kód, který jste obdrželi spolu s kartou Pluxee.

Jak si změnit PIN kód Pluxee karty?

Zapomněli jste svůj PIN kód?

Existuje mnoho důvodů, proč byste mohli potřebovat změnit PIN, který chrání vaši benefitní kartu. Může se stát, že si PIN zapomenete při opakovaných platbách do 500 Kč, nebo ho ve spěchu opakovaně zadáte špatně a potřebujete ho znovu nastavit. Bez ohledu na důvod je důležité vědět, jak resetovat svůj PIN a nastavit si nový.

Kdy je PIN používán?

- Při každé kontaktní platbě (zasunutím do terminálu)

- Při bezkontaktních platbách nad 500 Kč

Pro které benefitní karty je možné nastavit PIN?

- Kartu Gastro

- Kartu Flexi

- Kartu Multibenefit (PIN se nastavuje pro každou kartu zvlášť)

Resetování PIN kódu můžete provést snadno ve svém účtu Pluxee na adrese ucet.pluxee.cz nebo v mobilní aplikaci Pluxee účet.

Na webových stránkách Pluxee účtu:

Přihlaste se ke svému účtu na adrese ucet.pluxee.cz. Nejprve vyberte typ účtu, ke kterému je karta přiřazena – "Stravování" pro kartu Gastro nebo "Volný čas" pro kartu Flexi. V účtu "Stravování" klikněte na ikonu ozubeného kola v pravém horním rohu a vyberte možnost „Reset PIN“. Potvrďte svou volbu a při další platbě kontaktním způsobem (tj. zasunutím karty do platebního terminálu) nastavte na platebním terminálu nový PIN.

V mobilní aplikaci:

Resetování PIN kódu v aplikaci Pluxee účet probíhá podobně. Nejprve vyberte typ účtu „Stravování“ nebo „Volný čas“ a poté v záložkách „Karty“ klikněte na tlačítko „Reset PIN“. Potvrďte svou volbu a váš PIN bude resetován. Při další platbě si na platebním terminálu nastavte nový PIN. Nezapomeňte, že transakce musí být provedena kontaktně.

Co je nezbytné pro zprovoznění karty v Apple Pay?

1. Kompatibilní zařízení

Apple Pay funguje na zařízeních iPhone (modely 6 a novější, včetně iPhone SE) a Apple Watch (Series 1 a novější).

2. Vytvořený Pluxee účet

Pokud ještě nemáte účet, zaregistrujte se na ucet.pluxee.cz. Klikněte na „Registrace“ a postupujte podle jednoduchých pokynů.

3. Aktivní Pluxee karta

Karta musí být aktivní, což znamená, provedení první platby fyzicky v partnerské síti na platebním terminálu. Tím se karta aktivuje a můžete ji přidat do Apple Pay.

4. Mobilní aplikace

Ujistěte se, že máte nejnovější verzi aplikace Pluxee účet (verze 3.0.15).

Mohu i nadále používat svou kartu/poukázku Sodexo?

Ano, karty a poukázky Sodexo zůstávají platné do data platnosti nebo data expirace, které je na nich uvedeno. Můžete je proto i nadále používat k platbám v rámci naší partnerské sítě.

Vše o doručování papírových poukázek

Kdo si může objednat papírové poukázky?

Pokud jste uživatelem Cafeterie, v některých případech si můžete sami objednat papírové poukázky. Objednávání papírových poukázek je možné pouze prostřednictvím Katalogu benefitů, který naleznete přímo ve své Cafeterii.

Jak probíhá doručování?

Objednané poukázky doručíme na adresu vašeho zaměstnavatele nebo přímo k vám domů. Doba doručení vždy záleží na nastavení uzávěrky. Doručení poukázek na domácí adresu je ve většině případů zpoplatněno.

Jak nastavit kartu Multibenefit (s doručením na domácí adresu zaměstnance) pro první platbu?

Pokud vám byla karta Multibenefit doručena na soukromou domácí adresu, je nutné, abyste potvrdili převzetí karty buď v Pluxee účtu nebo v Cafeterii. Karta Multibenefit může obsahovat jednu nebo obě benefitní karty podle výběru zaměstnavatele: Kartu Gastro pro stravování a kartu Flexi pro volnočasové aktivity.

Pro nastavení karty (nebo karet) pro první platbu, které byly dodané na domácí adresu postupujte následovně:

- Přihlaste se ke svému Pluxee účtu na adrese ucet.pluxee.cz.

- Přejděte do nabídky Účty > Stravování nebo Účty > Volný čas, klikněte na ikonu ozubeného kola a vyberte možnost „Aktivovat kartu“.

- Změňte stav karty na "K aktivaci". Tím bude vaše karta připravena k první platbě.

Při první platbě kartou Gastro i Flexi se ujistěte, že se jedná o kontaktní transakci. To znamená, že kartu fyzicky vložíte do terminálu. Během první transakce budete vyzváni k zadání vlastního čtyřmístného PIN kódu karty. PIN si volíte pro každou kartu zvlášť. Volba stejného nebo jiného PIN kódu pro obě karty je zcela na vás.

Jakou platnost mají elektronické benefity dobité na účty zaměstnanců?

Elektronické stravenky:

• Platnost elektronických stravenek je až 16 měsíců.

• Prostředky nabité od 1. 1. do 31. 8. platí do konce téhož roku.

• Prostředky nabité od 1. 9. do 31. 12. platí do konce roku následujícího.

Volnočasový kredit:

• Platnost volnočasového kreditu je až 24 měsíců.

• Platnost je stanovena dohodou mezi zaměstnavatelem a společností Pluxee.

Při transakcích kartou se automaticky čerpají nejstarší prostředky na účtu.

Informace o konci platnosti svých elektronických stravenek a volnočasového kreditu naleznete ve svém Pluxee účtu.

Jak aktivovat kartu Gastro, Flexi nebo Mutlibenefit?

Karta se aktivuje automaticky při první platbě, která musí být provedena kontaktním způsobem (tj. zasunutím karty do platebního terminálu). Během této první platby si také nastavíte a zvolíte svůj čtyřmístný PIN.

U karty Multibenefit je nezbytné aktivovat kartu Gastro i Flexi samostatně.

Pokud vám karta dorazila poštou na soukromou adresu, je nezbytné před prvním použitím potvrdit její převzetí ve vašem Pluxee účtu. Postup naleznete v části "Jak nastavit kartu Multibenefit (s doručením na domácí adresu zaměstnance) pro první platbu?" Bez tohoto kroku není možné provést první aktivační platbu.

Jak probíhá platba kartou?

Platba kartou probíhá podobně jako u běžných platebních karet.

Samostatné karty Gastro a Flexi:

Můžete platit kontaktním (zasunutím do terminálu) i bezkontaktním způsobem, stejně jako se svou bankovní kartou.

Karta Multibenefit s oběma kartami:

Kartou Gastro pro stravování můžete platit kontaktním i bezkontaktním způsobem. Platby kartou Flexi pro volnočasové aktivity jsou možné pouze kontaktním způsobem (zasunutím do terminálu).

Při první platbě novou kartou nebo kartou, u které došlo ke změně PINu, je vždy nutné platit kontaktním způsobem. Během této platby si nastavíte svůj nový PIN.

Co je platba přes platební bránu?

Platba přes platební bránu je způsob, jak pohodlně platit přímo kartou Gastro a Flexi (nebo kartou Multibenefit) na vybraných e-shopech. Při objednávce jednoduše vyberte možnost „Pluxee Benefity“ jako platební metodu a poté zadejte své přihlašovací jméno do svého Pluxee účtu.

Platbu dokončíte zadáním kódu z autorizační SMS, čímž je zboží nebo služba okamžitě uhrazena. Aktuální seznam e-shopů s touto možností naleznete ve svém Pluxee účtu v sekci „Katalog provozoven“, kde můžete snadno filtrovat platební brány podle svých preferencí.